資産形成したいけど、「何に投資すればよいのかわかない」「少ない資金なら株やFX、ビットコインの方が良さそう」と投資対象がたくさんありすぎて、何に投資しようか迷う人も多いのではないでしょうか。

結論から言いますと資産形成は投資信託一択です。

いろいろな投資がありますが、投資信託以外の選択肢は除外して問題ないです。

この記事では、なぜ資産形成をするなら投資信託一択でよいのかという理由を解説しますので、ぜひ最後まで読んでいただけると嬉しいです。

そもそも投資には何があるの?

投資には、おもに次のようなものがあります。

- 株式

- 投資信託

- 債券

- ETF

- FX

- 暗号資産(仮想通貨)

- 金(ゴールド)

- 不動産

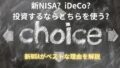

ちなみにETFは投資信託と同じくパッケージ商品(詰め合わせ)ですが、以下のような違いがあります。

このように投資対象にはいろいろありますが、資産形成におすすめなのは投資信託です。

その理由について解説します。

なぜ投資信託一択でよいのか

投資信託一択でよい理由は次の通りです。

- 知識や勉強に必要な時間が圧倒的に少なくて済む

- 手間暇がほとんどかからない

- 小額から投資できる

- 過去のデータからは長期で見ると資産がマイナスになることはない

- 再現性が高い

アメリカの有名な投資家、ウォーレン・バフェットさんが遺言で奥様に伝えている

相続財産の9割はS&P500で運用して、残りの1割を米国の国債で運用しなさい

という名言が真理だと感じています。

投資を始めると”もっと大きいリターンが欲しい”と思うようになります。

ビットコインやFXなどがいい例で、一気に上昇したりハイレバレッジを効かせて少額から億万長者になれるかのような夢を見させてくれます。

かくいう私も”一刻も早くセミリタイアをしたい“と夢見てFXや小型ハイテク株などに投資したことがありますが、結果は損切して撤退しました。

私は投資のプロではありませんので、株やFXで毎日膨大な時間を費やして多くの情報を集め、分析・売買している投資の専門家たちと戦って勝てる要素はありません。

投資の専門家からしたら、ちょっと勉強して投資の知識があると勘違いしている“にわか投資家”である私のことは、カモがネギしょってやってきただけでしょう。

そのため、いろいろと手を出して資産を減らすリスクを負うよりも、ウォーレン・バフェットさんは遺言まで残して「投資の素人はS&P500に投資しておけばいい」と忠告したのでしょう。

投資信託一択でよい理由についてもう少しくわしく解説します。

理由その1 必要な知識を得る時間が圧倒的に少ない

投資信託で必要な知識は、「目論見書(もくろみしょ)に書いてある内容が理解できること」です。

目論見書とは、その投資信託の取扱説明書です。

家電製品を購入したときに付属している取扱説明書と同じだと思ってください。

例えば、洗濯機の説明書を見ると、「ホースはどこに着けて、どのスイッチを押すと動きだして、別のスイッチを押すとドライや乾燥ができますよ」ということが確認できますよね。

目論見書も同じで、この投資信託は「何に投資し、何を目指しているのか。期待リターンはどのくらいで手数料はいくら必要」という事が詳細に書かれています。

そのため、目論見書が理解できれば投資信託の勉強は終了でよいでしょう。

ちなみに私の場合は、開始したのが2015年くらいだったこともあり書籍を購入して勉強しました。

勉強に費やした時間は2日くらいだったと思います。

一方、株に投資しようとするなら、決算書に書いてある内容を理解できるようになるために簿記の知識が必須です。

また、企業のホームページを確認して企業理念や今後の成長の見通しなどの分析も必要です。

さらに現在の株価の妥当性も検討しなければならず、”PER”や”PBR”などを使って割安なのか、競合他社と比較してどうかなど検討する必要があります。

つまり、投資信託が投資初心者向けと言われているのは、株式投資などに比べて圧倒的に勉強に費やす時間が少ないのも理由の一つです。

目論見書はどの投資信託も記載ルールが決まっている

目論見書は、記載しなければならない内容が決まっており、かつ表記する順番が決まっています。

販売会社によって表現や見せ方に違いはあるものの、基本的な構成や流れは決まっています。

したがって、1つの目論見書が読めるようになると、あとはどの投資信託の目論見書もスラスラ読めるようになります。

そのため、投資信託の勉強に費やす時間は驚くほど少ないです。

初めて勉強する人にとって少なすぎて逆に不安になる人もいるかもしれません。

良質な本を購入して勉強するのもよいのですが、ネットには良質な情報を提供しているサイトがたくさんあります。

「目論見書 読み方」などで検索し、丁寧に解説しているサイトで知識を得る方がお金もかからずおすすめです。

理由その2 手間暇がかからない

先ほど勉強に必要な時間が少なくて済むということを説明しました。

さらに購入後も基本的に手間がかかりません。

やることとしては、貯蓄のペースが上がれば購入金額を増やすことです。

つまり、貴重な時間を投資信託にかける必要がほとんどないため、プライベートを充実させるなど生活を豊かにすることに使えます。

積み立てしたらほったらかしでよい理由は、次の3つです。

- 投資信託は分散効果がある

- 自分でポートフォリオを考える必要がない

- 定期的に構成銘柄が見直される

もう少し詳しく解説します。

投資信託は分散効果がある

投資の基本は分散投資です。

理由は資産が下落した時の減少リスクを抑えるためです。

投資の格言に「卵は一つの籠(かご)に盛るな」があります。

例えば100万円を投資する場合、1社の株を100万円分購入した場合、暴落して50%下がったら50万円になってしまいます。

一方、10万円ずつ10社に分けて購入した場合、ある1社が暴落して50%値が下がっても資産は95万円と減少を抑えることができます。

分散するためには、購入する株を何十、何百と選定する作業に加えて、セクターも分ける必要があります。

とても大変な作業ですよね。

投資信託は、投資商品の詰め合わせセットとして、投資のプロが厳選した企業と適切な構成比率が考慮されています。

例えば、S&P500という指数に連動する「eMAXIS Slim 米国株式(S&P500) 」では、アメリカの企業の中から500社を選び、その500社に分散投資しています。

つまり、このS&P500一つを買えば500社に分散投資しているのと同じということです。

自分でポートフォリオを考える必要がない

ポートフォリオとは、投資対象とする銘柄をどのような組み合わせと比率で資産運用するのかを考えることです。

例えば、国内株式20%、米国株式20%、米国債券20%、国内債券20%、リート(不動産)20%になるように配分するといった感じです。

上記の配分で資産運用したいと考えるなら、バランス型の投資信託を購入すれば完結します。

自分でポートフォリオを考えて銘柄を選定して、セクターも分けて、債券も買って・・・と考えていたら膨大な時間を費やすことになるでしょう。

定期的に構成銘柄が見直される

投資は購入して終わりではなく、今後成長が見込めなくなった株と成長が期待できる株とを定期的に入れ替えたりします。

また、ある株が上がって別の株が下がると構成比率が崩れるため、適正な銘柄配分を維持する「リバランス」が必要です。

自分で株を保有する場合、常に経済やニュース、企業動向など情報を収集し、将来性を検討してリバランスを行う必要があります。

一方投資信託は、購入者にリターンを維持するために、販売会社が市場の動向や将来性などを検討し、定期的に構成銘柄を入れ替えてくれます。

そのため、手間がかかる情報収集や銘柄、構成比率など全て販売会社に任せることができます。

理由その3 小額から投資できる

投資をはじめたいけど、投資したあとに暴落がきて資産が減ることに不安があるという人も多いでしょう。

投資をはじめると最初は値動きが気になって毎日証券会社にアクセスして、評価額が上がれば喜び、下がると不安になって”このまま続けていいのか”と悩む人もいるでしょう。

株だと基本的に100株・1000株などで購入する必要があり、投資するためにはまとまった金額が必要となります。(単元未満株と言って1株から買える銘柄もあり、安く買えます)

一方、投資信託は証券会社によりますが100円から購入することができます。

100円ならほとんどの人が無理なく購入できるでしょう。

仮に下落しても精神的な不安はほとんどありません。

投資に不安な人や値動きが気になる心配性の人は、小額からはじめてみるのがよいのでしょう。

ポイントで投資信託を購入できる

現金で投資をするのに不安を感じる人は、ポイントで投資信託を購入するのもよいでしょう。

例えば、楽天カードで買い物をして楽天ポイントを持っている人なら、楽天証券で投資信託を購入できます。

楽天証券は100円から購入できますので、100ポイントあれば購入できます。(ただし、通常ポイントのみ利用できる)

他にも、三井住友カードのVポイントならSBI証券で投資信託を100円から購入できます。

ポイントならお財布が傷つくことがないので、気軽に投資をはじめてみたいという人におすすめです。

理由その4 過去のデータから長期で見ると資産は増える

全ての投資信託に当てはまるわけではありませんが、S&P500や全世界株式(通称オルカン)など優良な投資信託なら長期で見ると資産がマイナスになることはありません。

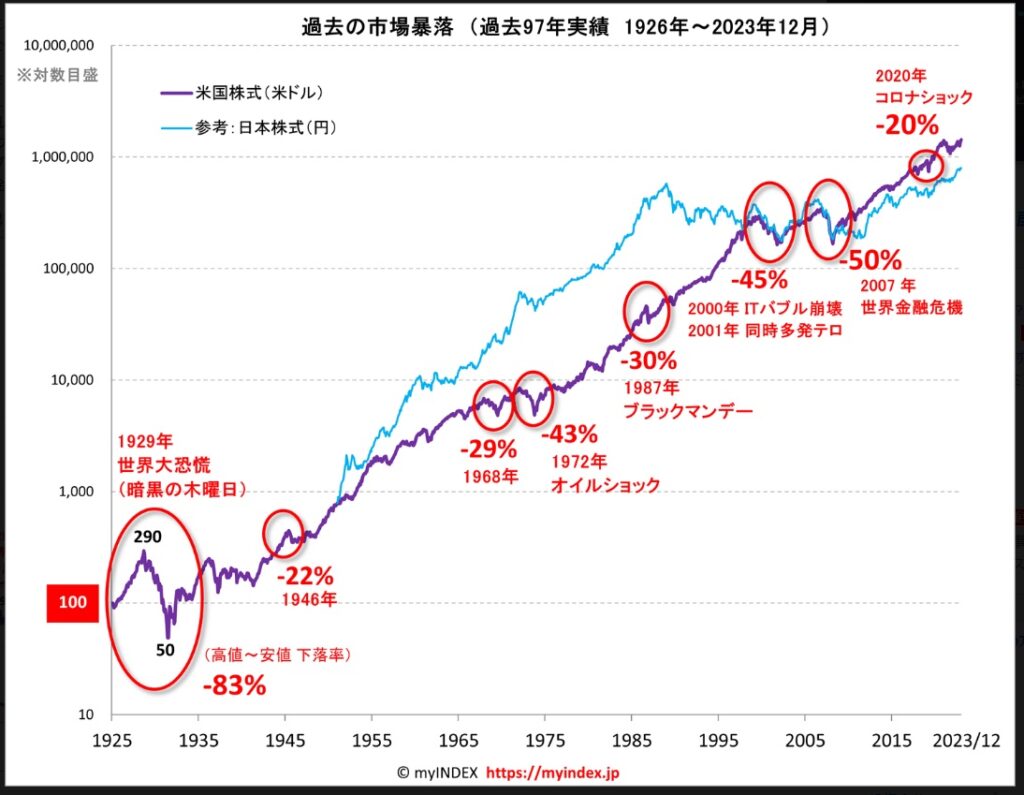

過去何度も株価は暴落を経験してますが、その後しっかり暴落前より成長しています。

下の図は、アメリカ市場における過去から現在までのチャートと暴落の歴史を合わせたものです。

「過去97年の市場暴落と回復年数」(myINDEX)

20年投資を続けたとすると、どの年代で切り取ってみても、プラスに転じていることが確認できるでしょう。

例えば、2000年に全米に投資する投資信託の積立てを開始したとします。

翌年ITバブル崩壊で45%下落して資産価値が大きく減少していますが、20年後の2020年では2000年よりも成長していることが確認できるでしょう。

このように過去のデータから暴落がきても長期的には資産は増えていることが確認でますね。

長期的には株式インデックスファンドが最適解

投資についていろいろ調べていると、ポートフォリオは国内外の株式、国内外の債券、リート(不動産)をバランスよく持つことが大事という情報を見聞きしたことがある人も多いのではないでしょうか。

資産を守りながらも増やしていくという攻守バランスの取れたポートフォリオです。

長期的には市場は成長を続けるため、株式インデックスファンド1本で運用することで大きなリターンを得ることができるでしょう。

理由は、次の3つです。

- 手数料が安い

- 暴落して一時的に資産が減少しても長期投資なら市場が成長して資産が増える

- バランスよく分散すると資産形成のスピードが落ちる

- 取り崩す時に悩まなくて済む

暴落に備えて債券を組み入れて資産の減少を抑えるよりも、暴落時にも淡々と積み立て投資してその後上昇局面がくれば資産が大きく加速します。

理由その5 資産形成において再現性が高い

投資信託一択でよい理由5つめは再現性が高いからです。

再現性が高いとは、誰でも真似すれば資産を増やすことができる可能性が高い手段だということです。

他の投資で考えて見ると、例えばビットコインで億万長者になった人がいますが、では”今から自分がビットコインに投資して同じように億万長者になれるか?”と言われると疑問が残ります。

可能性はゼロではないにしろ、再現性はかなり低いと言えるでしょう。

ビットコインが今後10年、20年に渡って安定的に成長し続けられるかどうかわかりません。

逆に廃れてなくなる可能性すらゼロではありません。

一方で、世界経済は成長し続けています。

経済が成長すれば株価は上がるため、株式インデックスファンドをコツコツと積み立てていけば、いずれ大きな資産を築くことができるでしょう。

投資信託を購入すると言っても重要なことが2つあります。

1つは証券会社選び、もう1つは購入する投資信託を選びです。

なぜこの2つが重要なのか解説します。

証券会社選びの重要性

投資信託は、証券会社によって買いたくても買えなかったり(取り扱いがない)、同じ投資信託を購入するのに支払う手数料が異なる場合があります。

投資信託を積立て購入するうえで重要なことは、”いかに手数料を安く抑えるか“です。

対面で相談したり話を聞いたりできる証券会社で投資信託を購入しようとすると、購入手数料が3.3%必要なケースがあるので、そのような余計な手数料がかからないネット証券で投資信託を買いましょう。

おすすめのネット証券は、SBI証券と楽天証券です

余談ですが、対面の証券会社に行ってもいいことはないです。

相手も商売ですから、少しでも自分の売り上げや成績を上げるために、ぼったくりの投資信託をさも素晴らしい商品であるかのように説明し、ごり押しされるのが関の山です。

時間があって本当かどうか確認してみたいという好奇心旺盛な人は、試しに何も知らないふりをして窓口に行って資産運用の相談をしてみてください。

オルカンやS&P500などすすめられることはないでしょう。

余談ですが、以前私の会社の後輩が

先輩、自分先日から投資をはじめました!

と嬉しそうに話してきたので、何を購入したのか目論見書を見せてもらいました。

すると、介護ロボットなどAI関連の企業に投資するぼったくりのアクティブファンドを購入していました。

アクティブファンドは手数料が非常に高いうえに、投資先の企業も”この会社何してる会社??”というマイナーな企業がずらっと上位を占めてました。

この投資信託は、どこで買ったの?

先日営業に来た銀行です!

このようなことにならないためにも証券会社選びは重要です。

投資信託選びがすべて

取扱う投資信託は証券会社によって変わります。

また、投資信託には数千種類という気が遠くなるような数が販売されています。

その中から投資に適した良質な投資信託は数えるくらいしかありません。

そのため、最初の投資信託選びは非常に重要です。

逆に言えば、投資信託選びを間違わなければ、あとはコツコツと積立ててほったらかすだけで資産形成ができるでしょう。

では何の投資信託を購入すればよいかというと、おすすめはSBI・V・S&P500(SBI証券)またはeMAXIS Slim 米国株式(S&P500)です。

どちらもアメリカの企業500社に投資する投資信託です。

違いは、SBI・V・S&P500はSBI証券で販売されている投資信託で、eMAXIS Slim 米国株式(S&P500)は、SBI証券も含めて多くの証券会社で販売されています。

アメリカだけだと不安だという人は、eMAXIS Slim 全世界株式(通称オルカン)を購入するのがおすすめです。

投資判断は自分

ここまで投資信託一択でよい理由について説明してきましたが、決して忘れてはいけないことをお伝えします。

「投資は自己責任であり、損失が出た時に後悔しないためにも必ず自分自身でしっかり検討・納得したうえではじめること」です。

投資である以上損失が出る可能性があることは避けて通れません。

私は2020年コロナショックと呼ばれる暴落を経験し、凄い勢いで損失が大きくなっていくという経験をしました。

資産価格が下落していく日々の中で、いろいろ情報を集めました。

結果、以下観点から情報を取捨選択をしました。

- 暴落のあと、何年かすれば株価は戻る

- 損切(売却)する必要はない

- 暴落はむしろ買い増しチャンス

不安な中ではありましたが、ほんの少しずつ追加購入したりしてました。

大きく飛び込む勇気はありませんでしたが、その後の株価を見ればわかる通り、判断は正しかったことが証明されました。

インターネットを使えば簡単にいろいろな情報を得ることができる反面、玉石混同しています。

必要なのは良質な情報を見分ける能力です。

また、良質な情報を得たとしてもそれを鵜呑みにして思考停止した状態で投資するのは危険です。

投資の最終判断は自分の責任において行うものであり、一度立ち止まって考えて納得してから投資しましょう。

まとめ

資産形成は投資信託一択でよい理由について解説しましたが、参考になれば嬉しいです。

投資信託は一気に資産を増やす商品ではありませんが、再現性が高く必要な勉強・手間暇が圧倒的に少ないというメリットが大きいです。

また、長期見ると他の投資に比べてリターンが得られる可能性が高いというのもメリットです。

私はインデックス投資に全力を注がず、あれこれ手を出したことを後悔しています。

読者の方には同じような経験をせず、順調に資産形成できることを願っています。

投資をすると投資信託以外の投資に興味を持つ人もいるでしょう。

しかし、他の投資は目標額を達成してからでも遅くはありません。

安定した資産形成をするためにインデックス投資一本に絞ってコツコツと積み立てていきましょう。