投資信託は「ほったらかしで増える」と言われることがありますが、実際は“続け方”を間違えると、思ったような成果が出ないことがあるでしょう。

私は最初、ネットの情報や人気ランキングを頼りにファンドを選び投資した時期があります。

今振り返っても非常にもったいない選択をしたと後悔しています。

幸い、途中で気づいて見直したことで、損を最小限に抑えることができました。

投資信託で損をする人と、損を抑えられる人の違いは、金融リテラシーだけではありません。

「どんな考え方で投資しているか」が、最終的な結果を大きく分けるでしょう。

この記事では、投資信託で損した人に共通する5つの落とし穴と、私の投資経験を通じて気がついた「損を最小限に抑えるための視点」をお伝えします。

ぜひ最後まで読んでいただけると嬉しいです。

落とし穴①:目的を持たずに投資を始めてしまう

「なんとなく人気だから」「NISAを使わないと損だから」といった理由で始める人は多いでしょう。

しかし目的があいまいなままだと、値動きが気になり、次第に感情で行動するようににるでしょう。

つまり、投資の目的が“お金を増やすこと”に囚われると、資産形成の軸が定まらずに迷走し、気がついたら資産が減っていたということが起こるでしょう。

「何がしたくてお金を増やすのか」「いつまでに資産を確保したいのか」を明確にしておくことで、短期的な値動きに一喜一憂されず、ブレない軸を持つことができるでしょう。

私も最初は、ただ漠然と「早く資産を大きく増やしたい」と考えてしまいました。

資産を減らし悩んでいた時に、『7つの習慣』の「終わりを思い描くことから始める」という言葉に出会い、ハッと気づかされました。

それから「資産を増やして何を達成したいのか」を真剣に考えました。

結果、“生活費のために心身をすり減らす仕事を手放し、自分の好きなことができる自由な時間を取り戻す”という目標をはっきり決めることができました。

目的が決まれば、「今の積立はその未来への投資」と思えば、下落しても気にならなくなりました。

落とし穴②:リスク許容度を知らずに高リスク商品を選ぶ

投資信託で損をする人の多くは、「リスクとリターンの関係」を正しく理解できていません。

リターンの高い商品ほどリスクも大きくなります。

そのようなファンドは下落幅が大きく、それに“耐えられるかどうか”を想像せず始めてしまうのです。

私も最初は「リターンが大きい=良いファンド」だと思ってました。

それが投資だと思い込んでいました。

しかし、実際に市場が大きく下がったとき

あれっ、市場りも下落幅が大きい気がする

このペースで減り続けたらこれまで苦労してためたお金が・・・

と不安や恐怖心に襲われました。

そのとき初めて、“リターンとリスクは表裏一体だ”という現実を理解できたのです。

勉強不足のまま選んでしまう

リスクを理解するには、金融リテラシーの向上は必須です。

しかし私がそうであったように、多くの人が投資信託の仕組みや信託報酬、分散投資の重要性などを理解しないまま購入しているのではないでしょうか。

なぜか。

理由は簡単で、勉強するのが面倒だからです。

するとどうするのか。

ランキング上位のファンドを選んだり、ネットでおすすめされているファンドを鵜呑みにしてしまうのです。

多くの人が選んでるファンドなら間違いないだろうとーー

後になって「信託報酬が高すぎる」「よくよく調べてみたら同じ地域・業種ばかりに偏っていた」と気づきました。

少し知識を得たら、ファンド選びの基準が大きく変わることを痛感しました。

たとえば、『敗者のゲーム』で語られる「投資の目的は勝つことではなく、負けないこと」という一節が、私の考え方を変えたようにです。

“リスクを取る”ではなく、“リスクを理解して受け入れる”ことの重要さに気づいたのです。

過去の暴落で「どこまで冷静でいられたか」を振り返り、その範囲に収まるインデックスファンドに乗り換えました。

それ以降、値下がりしても「想定の範囲内」と思えるようになり、資産も安定しました。

落とし穴③:短期の値動きに一喜一憂して焦る

投資信託は長期が前提の商品ですが、多くの人が日々の値動きに一喜一憂しているでしょう。

下落すれば弱気になり

もうダメかも

上昇すれば

今が売り時かも

と欲に負けた上に、結果として“資産形成を投げ出す”という悪循環に陥るでしょう。

私も当初は、毎日の値動きをチェックしては喜んだり不安になったりしていました。

しかし、「焦りこそ最大の損失」だと気づいてから、考え方が変わりました。

『ウォール街のランダム・ウォーカー』で読んだ「短期的な市場予測は誰にもできない」という言葉が転機でした。

それまで“下がったら買いたい”と必死に相場が落ちるのを期待してましたが、“未来は読めない前提で仕組みを作る”という考えに改めました。

毎日のチェックを辞めれば値動きも気にならないもの。

すると投資が“生活の一部”に変わり、積み立てしてることも意識しなくなりました。

落とし穴④:手数料や信託報酬の差を甘く見る

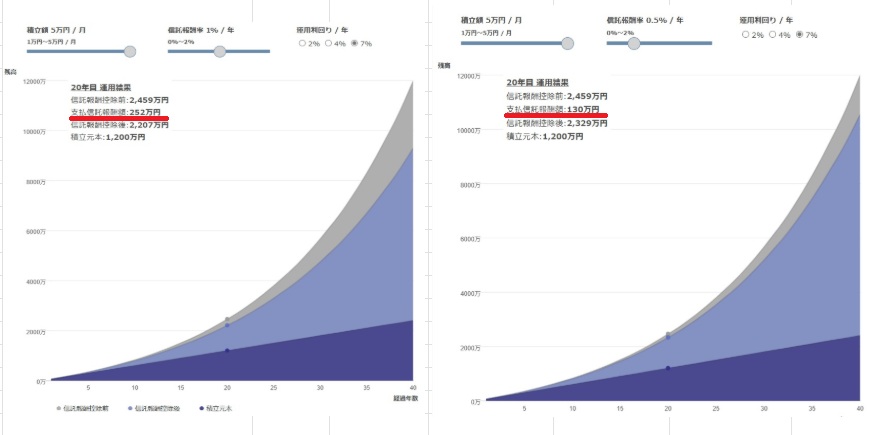

「手数料なんて大したことない」と思いがちですが、長期投資ではこの“わずかな差”が将来のリターンに大きく響きます。

年0.5%の違いが20年後に数百万円もの差になることがあります。

具体的に月5万円、20年間年利7%で投資した場合のシミュレーションを確認してみましょう。

参考:楽天シミュレーターより

手数料1%の場合(左側)は最終的に252万円、

手数料0.5%の場合(右側)は130万円と、

わずか0.5%の差で、もらえる金額が122万円も少なくなってしまいます。

たった0.5%の違いが、長期ではこれほど大きな差になるのです。

“人気のファンド=低コスト”とは限りません。

手数料は「見えない損失」であり、資産を増やすために最初に見直すべき重要なポイントでしょう。

『バフェットの投資原則』で“複利の力はコストを嫌う”という考えを知りました。

それをきっかけに、長期資産形成に最適なのは信託報酬の低いインデックスだと気付きすぐに見直しました。

高いコストがもたらす損失は、長期で見れば大きなお金を失うことに繋がっているのです。

「低コストのファンドを長期で続けること」が“最大の節約”だと実感しています。

落とし穴⑤:「放置」と「ほったらかし」を混同する

「長期投資=何もしない」と誤解している人も多いのではないでしょうか。

“ほったらかし”とは、一度積み立てたら何もしないことではなく、必要なタイミングでチェックし必要に応じて見直すことです。

私は年に一度、

「このファンドはまだ目的に合っているか」「ポートフォリオは偏っていないか」

を軽く確認しています。

この“おおまかな管理”こそが、投資との付き合い方のコツと言えるでしょう。

『賢明なる投資家』の「投資とは活動ではなく、思考である」という言葉から、“動くことより考えること”を意識するようになりました。

1年ごとにポートフォリオをチェックし、必要があれば少し調整する。

それだけで不安が減り、安心して“放っておける状態”を作れるようになりました。

損を最小限に抑えるための実践法

投資信託で損を最小限に抑えるには、「正しい商品を選ぶ」のも大切なことですが、「正しい考え方を持つ」ことが重要でしょう。

私自身、焦りや勉強不足で失敗しかけた経験を通じて、名著や実践から次の3つの気づきを教訓として得ました。

1. 目的を明確にする ― 判断の軸をつくる

『7つの習慣』で学んだ「終わりを思い描くことから始める」という考え方は、投資でも非常に有用です。

何のために増やしたいのかを明確にすれば、一時的な下落も気にならないです。

たとえば、「将来豊かに暮らすための生活費を確保する」「働かなくても心に余裕を持てる時間を増やす」など、目的を具体的にすると、長期視点に変わり日々の値動きに惑わされることが減ります。

目的をもった投資は、感情ではなく仕組みで成果を出すのです。

2. 焦らない仕組みをつくる ― 感情に左右されない工夫

『ウォール街のランダム・ウォーカー』にあるように、短期の値動きに一喜一憂することこそが資産形成の最大の敵です。

毎日のチャートを見続けると、どうしても感情に支配されてしまいます。

それを防ぐには、仕組みで感情を制御することが大切でしょう。

たとえば、

- 資産チェックは月1回だけにする

- 積立は自動化して「淡々と続けられる」状態にする

- 何%下落したら買い増す

このような感情を介入させない仕組みづくりこそ、投資を長く続けるコツなのです。

学びと仕組み化で不安を減らす ― 続けられる安心をつくる

『敗者のゲーム』で語られるように、投資の本質は「勝つことではなく、負けないこと」。

勝ちを狙うより、“失敗を減らす仕組み”を作ることが重要です。

すると市場がどう動いても慌てず冷静な判断ができるようになります。

そのためには、リテラシーを高め、判断を自動化する仕組みが重要でしょう。

リテラシーといっても難しいことを理解する必要はありません。

信託報酬・分散・リスク許容度など、基本を理解しておくだけで十分でしょう。

そして、

などの「仕組み」を設定しておくことで、感情に左右されず冷静に続けられます。

つまり、損を防ぐ最良の方法は“リテラシーを高めつつ仕組みをつくること”。

これが、経験から得た私の実践的な答えです。

まとめ

損を最小限に抑えた人が気づいた5つの落とし穴について解説しましたが、参考になれば嬉しいです。

投資信託で損を最小限に抑えるコツは、

「正解をみつける」ことではなく、「間違いに早く気づく」こと。

勉強不足のまま始めても、気づいた時点で修正できればそれは立派な知識であり経験として役立つでしょう。

損を完全に避けることはできませんが、焦らず、目的を見失わず、続けることで人生そのものが変わると言っても過言ではないでしょう。

損を最小限に抑える力は、リテラシーに裏付けされた確固たる真実。

つまり、「過去から学んだ事実」を理解することで手に入ります。

もしこの記事の中で、自分がひとつでも

これは自分に当てはまるかもしれない

と感じた落とし穴があれば、それは失敗したのではなく、改善のチャンスでしょう。

投資は、気づいた瞬間から軌道修正できます。

今日からでも遅くありません。

正しい方向へ一歩を踏み出せば、資産も心も、確実に成長します。

気付きをチャンスに変えて、豊かな生活が送れるように一緒に頑張っていきましょう。