新NISAをきっかけに、投資をはじめたという人も多いでしょう。

「新NISAで投資にチャレンジしてみたけど思ってたように増えない」「いろんな商品に投資したら資産が減ってしまった」など、資産を増やすために頑張ったのにこんなはずではなかったと悩む人もいるのではないでしょうか。

どんなに制度が優れていても、正しい知識のもと投資をしなければ結局損してしまうでしょう。

もし投資1年目の自分に戻れるなら、今だから伝えられる大切なアドバイスがあります。

この記事では、投資1年目でやっておけばよかったことについて解説しますので、ぜひ最後まで読んでいただけると嬉しいです。

投資1年目にやっておけばよかったこと5選

投資1年目にやっておけばよかったことは次の5つです。

- 良書を読めばよかった

- 1%のコストの大きさを理解しておけばよかった

- インデックス投資1本に投資すればよかった

- 最初に最大限の金額を投資すればよかった

- 投資で大きなリターンを得ようと努力するだけ無駄だった

それぞれ詳しく解説します。

良書を読めばよかった

投資を始める前に勉強せずにとりあえず実践で学ぼうと考えて楽をしてしまいました。

例えば、投資信託を購入する時に、目論見書をろくに読まず理解もしていませんでした。

良さそうな分野に投資しているから成長していくだろう

と安易に考えて購入してしまいました。

また、株を買うときも理論的にまとまっているネットの情報を参考にしては、

これはテンバガー(10倍)を狙えるお宝株かも!

と自分で決算書も見ないで(見方もあまり理解していなかった)購入していました。

その結果、それなりに代償を払うことになりました。

このような失敗は、良書を2,3冊読んでおけば防止できたでしょう。

理由は、資産を増やすための基本的な考え方やリスク回避の方法といった重要なことを学ぶことができるからです。

勉強が苦手だろうと面倒でも、投資をするなら最初に良書を読んで知識を身につけることが大事です。

良書を読んで投資の罠を見抜く

良書を読むと投資の罠も防ぐことができるようになります。

安易にリターンが期待できる投資商品を購入すれば、高いコストを払ったり、成長見込みがない商品を購入して資産を減らしてしまう可能性があります。

また、投資を始めたいけどよくわからないからと銀行や証券会社の窓口に行こうものなら、手数料が高いぼったくりの商品を買わされるでしょう。

理由は簡単で、銀行や証券会社の人はセールスのプロであって投資のプロではありません。

給与をたくさんもらうために手数料の高い商品を買ってもらい、会社の売り上げに貢献し自分を評価してもらわなければならないからです。

手数料の重要性や罠の回避方法は投資の基本中の基本なので、良書であればどの本にも書いてあります。

面倒がって勉強を怠り、資産を築いている人の真似をして楽しようとしたりと、安易に人に頼ろうと思ってはいけません。

そのような人は、資産を無駄に減らしたり、悪意のある人からすれば絶好の餌食でしょう。

おすすめの良書とは?

具体的にどの本がおすすめかというと次の3冊です。

- バビロンの大富豪

- 敗者のゲーム

- JUST KEEP BUYING

バビロンの大富豪は、お金持ちになるための具体的な考え方や方法について学べる良書です。

バビロンの大富豪についてはこちらの記事で詳しく解説しているので、ぜひ読んでみてください。

2冊目は、敗者のゲームです。

この本では、資産形成するうえで必要な投資の考え方について学ぶことができる良書です。

特に株式インデックスファンドによる投資のメリットを理解できるともに、投資の世界では勝つことよりも「負けないこと」の重要性を学ぶことができます。

3冊目はJUST KEEP BUYINGです。

この本では、データをもとに”貯金”・”節約”・”投資”など、お金に関する法則を学ぶことができる良書です。

自動的に富が増え続ける証明済みの方法でコツコツと買い続けること「JUST KEEP BUYING」が最善であることが理解できます。

1%のコストの大きさを理解しておけばよかった

投資をする目的はお金を増やしたいからです。

投資経験がない人からすると、リターンが大きい投資商品が魅力的に見えるでしょう。

私が投資1年目の時に実際に購入した投資信託はアクティブファンドでした。

アクティブファンドとは、指数以上のリターンを目指す投資信託です。

その分コストが高く設定されています。

反対に指数に連動する投資信託をインデックスファンドと言いコストが安くなっています。

当時は、年利10%以上のアクティブファンドに1.5%の手数料を払っても大きくプラスになると思って買っていました。

手数料の差はリターンでカバーできるため、多少高くても大したことはないと気にしませんでした。

振り返ってみてるとほとんバカだったなと自分の愚かさを後悔しています。

その理由は、コストの差が長期的な資産運用にもたらす影響を考えると理解できます。

投資信託を例に説明します。

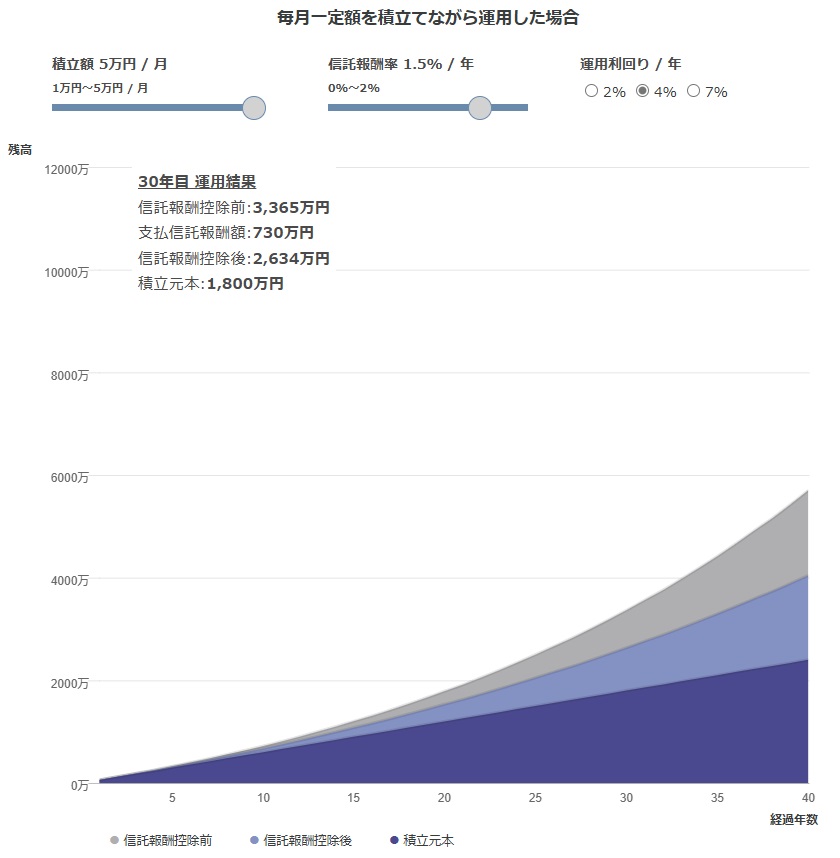

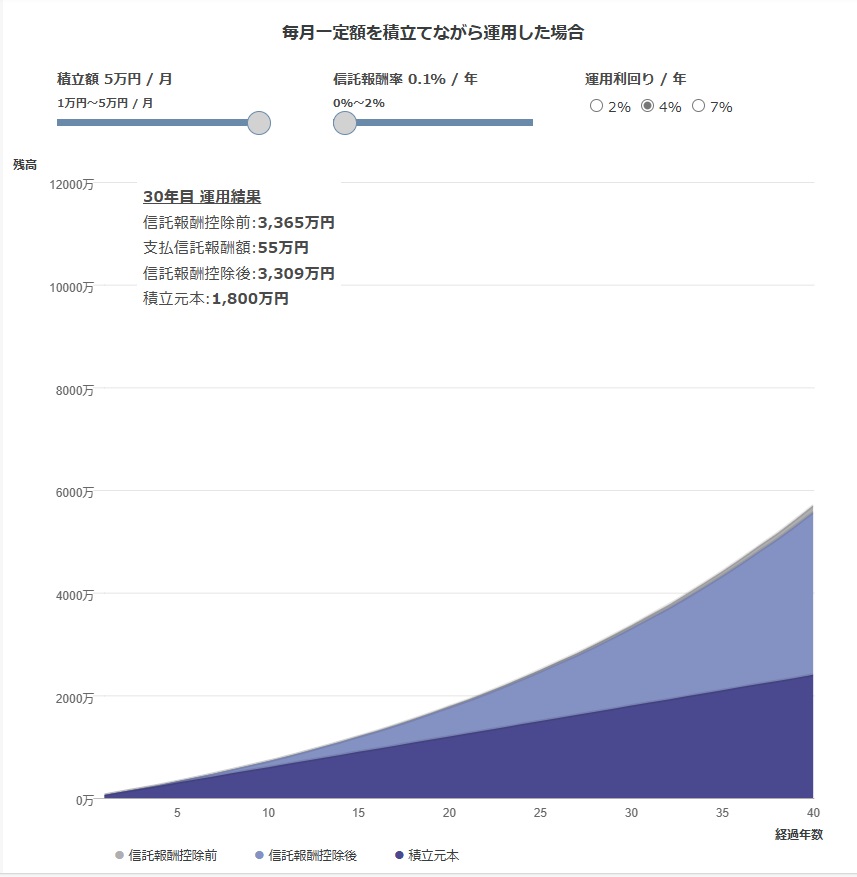

コストの差が長期的な資産運用にもたらす影響

優良なインデックスファンドの場合、年間コストは0.1%ほどです。

先ほどのアクティブファンドの手数料は1.5%ほどです。

手数料1.4%の差は、感覚としてわずかな差のように思う人も多いのではないでしょうか。

手数料の影響の大きさを確認してみましょう。

いずれも毎月5万円ずつ30年間、年利5%で運用できた場合です。

アクティブファンドの資産運用結果

楽天バンガードHEADS 運用シミュレーターより

インデックスファンドの資産運用結果

楽天バンガードHEADS 運用シミュレーターより

0.1%のコストは55万円なのに対して、1.5%のコストは730万円と675万円も資産が減少してしまいます。

このように、わずか1%ほどのコストの差が大きな損失となってしまうことが確認できますね。

コストの差以上のリターンが得られれば問題ないのではないか?

ただ、次のような疑問を持つ人もいるのではないでしょうか。

インデックスファンドより1%以上のリターンが得られれば良いのでは?

正しい疑問ですよね。

年利5%のインデックスファンドで手数料が0.1%ならば、年利8%のアクティブファンドで1.5%のコストを引いてもインデックスファンドよりも資産が増えるはずだと。

もちろん、インデックスファンドより大きなリターンが得られるのであればその通りでしょう。

アクティブファンドは、優秀なファンドマネージャーと呼ばれる投資のプロが資産運用を手掛けていますが、インデックスファンドに勝てていないのが現実です。

つまり、高い手数料を払ったからと言って、その分利益が増える保証はないということです。

投資は、低コストこそが資産形成の成否を大きく左右するということを理解しておきましょう。

インデックス投資1本に投資すればよかった

投資をはじめたのは良いけど、投資方針をしっかり検討したうえではじめなかったことを後悔しています。

投資の素人が投資で資産を増やそうとするならば、優良な投資信託1つに絞ってコツコツ投資するのが最適解です。

投資信託は、短期間で大きく資産を増やす投資商品ではありません。

そのため、魅力的な商品とは思えない人もいるでしょう。

また、一度積み立て設定したあとは特にやることはなく手間がかかりません。

そのため、投資で資産を増やそう!とモチベーションが高い人ほど物足りなさを感じてしまうでしょう。

すると、成功者のリアルな体験談や情報を見て、自分も同じように投資して大きな資産を築きたいと。

実際にいろんな投資に手を出して売買をすると、次のような失敗をすることになるでしょう。

- 分散投資の本質を理解できていなかった

- 値動きに平常心を保てず売買し過ぎてしまった

それぞれ解説します。

分散投資の本質を理解できていなかった

分散投資とは、投資対象の商品や国、業種などを分けて投資することで、資産減少リスクを軽減させる投資方法です。

分散投資自体は投資の基本であり正しい考え方です。

しかし、私は本質を理解していませんでした。

結論として、株式インデックスファンド1本で分散投資できています。

なので、それ以外の投資に手を広げる必要はありません。

具体的には、「S&P 500」または「全世界株式(オルカン)」のいずれかを購入すればよいのです。

余談ですが私が実践して後悔した分散投資は次の2つです。

- ポートフォリオによる分散投資をしてしまった

- 投資商品のそのものを分散してしまった

ポートフォリオによる分散投資をしてしまった

ポートフォリオによる分散投資とは、具体的に次のように投資対象を分けて購入することです。

- 米国株式 25%

- 日本株式 25%

- 海外債券 25%

- 国内債券 25%

米国株と日本株の成長で資産を増やしつつ、暴落時の減少幅を国内外の債券で抑えるという攻守バランスの取れた組み方です。

このポートフォリオの組み方が悪いという意味ではありません。

この組み方のデメリットは、資産形成の速度が遅くなることです。

長期的に投資を行って資産形成するのがベストですから、株式インデックスファンド1本でよかったのです。

理由は、たとえ暴落が来ても長期的に市場は成長し続け、暴落時以上に成長するからです。

つまり、ポートフォリオによる分散投資は必要ありません。

投資商品そのものを分散してしまった

もう一つの勘違いは、投資商品による分散投資です。

具体的には、個別株や暗号資産、FXなどです。

個別株や暗号資産、レバレッジ商品による投資は、当たれば投資信託よりも大きな利益をあげることができます。

また、個別株を売買すると投資家になった気分を味わうことができます。

投資信託による投資は比較的堅実な方法であり、株式などで攻めの投資をしてバランスを取るのも良いのではないかと考えてしまいました。

しかし、株式インデックス投資による長期的な資産形成は優れた投資であり、個別株や暗号資産などを購入して分散しなくてもよいのです。

購入しても下落する時はとてつもなく下がりますから、どうしても取引してみたい人は趣味の範囲で小額を投資するようにしましょう。

値動きに平常心を保てず売買し過ぎてしまった

おすすめの商品や掘り出し物の株がないか探しては夢を見て購入するということをしていました。

今後大化けそうな株(GAFAMを探すような感じ)ひたすら調べて購入したり、暗号資産やFXなど投資ではなく投機にお金を使ったりしていました。

※GAFAMとは(グーグル(Google)、アップル(Apple)、フェイスブック(現Meta Platforms, Inc.)、アマゾン(Amazon)、マイクロソフト(Microsoft))の5社の頭文字からとった呼び名です。

上がっているときは貪欲になってさらに買い増しをしたり、下落すると弱気になって売却するケースが多くなるでしょう。

損切したり途中で利確したりと激しい値動きに一喜一憂した結果、平常心を保てず売買し過ぎてしまいました。

このように市場に居続けるのが難しい投資です。

短期的には利益が出ることもありますが、中長期的な資産運用には向いていません。

投資とは保有し続けることであり、保有し続けることができる投資商品を選ぶことが重要です。

もっと多くの金額を投資すればよかった

生活コストの見直し、生活防衛資金はいくら必要か計算しました。

生活防衛資金以上の余剰資金は投資に回すのがよいのですが、当時は下落した時のことを考えると大きく購入する勇気が持てませんでした。

購入しなかったのは、大きな機会損失だったなと後悔しています。

理由は次の2つです。

- 優良インデックスファンドは成長し続けるとともに複利効果が大きくなる

- 資産の分散ができた

それぞれ解説します。

優良インデックスファンドは成長し続けるとともに複利効果が大きくなる

投資は一日でも早く始めた方が資産形成においては有利です。

理由は、次の2つです。

お金を貯金していれば確かに元本は保証されますが、代わりにほとんど増えません。

一方、優良インデックスファンドを購入して長期間市場にお金を置いておけば、上下はすれども世界経済の成長とともに資産は着実に増え続けます。

“投資をしないこと”

それ自体がリスクであるということを早く理解しておくべきだったと後悔しています。

資産の分散ができた

日本で働いて生活していると、資産は日本円に偏ります。

給与は日本円で受け取りますし、貯金も日本円ですから当然と言えば当然ですよね。

これがどのようなリスクを負っているかというと、日本円という通貨に一括投資しているということです。

投資の原則は分散ですから、資産を日本円という通貨に集中するのはリスクがあります。

具体的には円安とインフレリスクです。

ドルなどの外貨をバランスよく持つことで、円安などで実質的に資産が減ることへの備えになります。

S&P500やオルカンなどの外貨建て資産に早い段階で投資額を増やしておくことで、資産運用と合わせてこうしたリスクの軽減にもなります。

投資で大きなリターンを得ようと努力するだけ無駄だった

投資1年目の私は無知な初心者だったこともあり、大きなリターンを得ようと株式やFX、暗号資産などいろいろと手を出してました。

さまざまな投資を用いて資産を増やそうと努力しましたが、投資を頑張ってもそれに見合う成果は期待できません。

優良な株式インデックスファンドを買ってコツコツ積み立てるのがベストです。

そうすれば自分の貴重な時間も使わず、リターンも自分で頑張っていろいろ動くよりも期待できます。

なぜ個別株などで大きなリターンを得ようと努力するのが無駄なのか理由を説明します。

投資を頑張っても無駄な理由

理由は簡単で、市場には何十年も投資を生業にしているファンドマネージャーやアナリスト、保険会社、ウォーレン・バフェットさんのような世界有数の専門の投資家達がたくさんいます。

そのような世界中のトップクラスの優秀な投資のプロたちが持っている情報収集能力、ツールを駆使した分析などあやゆる手段を駆使してしのぎを削っている世界が市場です。

そうした市場の中に投資経験の浅い人が利益を上げよう頑張ったところで太刀打ちできるような世界ではありません。

どんなに時間をかけたところで、何十年と市場で戦ってきたプロには到底及ばないでしょう。

お金を増やしたいからと膨大な時間を使っても、高いリターンが得られる保証はありません。

このような労力に見合わない時間の使い方はとてももったいないです。

もっと他のことに時間を使った方が有意義な人生を送れるでしょう。

市場にいるプロたちに勝つ方法

先ほど解説したようにファンドマネージャーのようなプロの投資家の人たちに、投資経験の浅い人でも勝つ方法があります。

それは、S&P500やオルカンなどインデックスファンドに投資をすることです。

理由は、ファンドマネージャーのようなプロの投資家の人たちでも、短期的にはインデックスに勝てることもあるかもしれませんが、10年、20年と勝ち続けられる人はほとんどいません。

中長期的な資産形成では、インデックス投資をすることで市場のプロよりもリターンを得られる可能性が高い優れた投資方法です。

だから、S&P500やオルカン1本に絞ってコツコツ投資するのがおすすめなのです。

まとめ

投資1年目にやっておけばよかったと後悔したことについて解説しましたが、参考になれば嬉しいです。

特に新NISAをきっかけに投資を始めたという人はなんとなく流行っているから、よく聞くからという理由ではじめた人も多いでしょう。

行動することはとても重要なことなのではじめた人はそれだけで素晴らしい人です。

一方、投資商品は何でもいいということはありません。

以前の私がそうだったように余計なことをたくさんして必要のない遠回りをしてしまうでしょう。

今回紹介した5つのことは、私が心から後悔していることです。

このことを理解して実践すれば、余計な手間と労力を掛けずとも着実に資産を増やせる可能性が高まるでしょう。

同時に、自分の大切な資産を守ることにもつながるでしょう。

新NISAという素晴らしい制度を大いに活用して、資産を築くために一緒に頑張っていきましょう。